Ein staatlich gefördertes Altersvorsorgedepot könnte die private Rentenvorsorge in Deutschland zukunftsfähig machen. Zwei Experten sprechen über internationale Vorbilder und geben Empfehlungen.

Die Zukunft der Altersvorsorge beschäftigt Politik und Gesellschaft. Das deutsche Vorsorgesystem fußt auf drei Säulen: der gesetzlichen Rente, der betrieblichen und der (geförderten) privaten Altersvorsorge. Alle drei Säulen stehen auf dem Prüfstand, denn der demografische Wandel erfordert ein Umdenken, wenn die Bundesregierung langfristig Altersarmut vermeiden will.

Die Schwächen der Riester-Förderung

Die gesetzliche Rente kann den Altersvorsorgebedarf zukünftig immer weniger abdecken. Die bestehenden Modelle der geförderten privaten Vorsorge wie die Riester-Rente sind kompliziert, ineffizient und zunehmend in der Kritik: Zu hohe Abschluss- und Verwaltungskosten, verpflichtende Garantieversprechen und eine zu niedrige Aktienquote in der Nullzinsphase bescheren Bürgerinnen und Bürgern Renditeeinbußen. Hier zeigt der starke Fokus auf den Anlegerschutz seine Schattenseiten.

Die Bundesregierung hat eine grundlegende Überarbeitung der Riester-Rente in Aussicht gestellt. Unser Regulatorik-Experte Alexander Bahr erläutert den Reformbedarf: „Man hätte einiges anders oder besser machen können und müssen. Das und die Kritik auf breiter Front haben zu Verunsicherung geführt und letztlich dazu, dass die Riester-Rente keine wirkliche Rolle mehr spielt. Dadurch entsteht eine Lücke in der privaten Altersvorsorge, die so nicht gut ist in unserem Alterssicherungssystem“.

Man hätte einiges anders oder besser machen können und müssen. Das und die Kritik auf breiter Front haben zu Verunsicherung geführt und letztlich dazu, dass die Riester-Rente keine wirkliche Rolle mehr spielt.

Alexander Bahr, Regulatorik-Experte im Vorstandsstab der dwpbank

Mehr Aktien und weniger Garantien fördern die Renditechancen

Hier setzt die von der Regierung eingesetzte „Fokusgruppe private Altersvorsorge“ mit ihrem Vorschlag zur Einführung eines förderfähigen und zertifizierten Altersvorsorgedepots an – ohne jedoch konkrete Rahmenbedingungen für den Gesetzgeber zu definieren.

Ein Altersvorsorgedepot ist ein staatlich gefördertes Wertpapierdepot, mit dem Sparerinnen und Sparer mit geeigneten renditeorientierten Finanzprodukten effektiver als mit den bisherigen Riester-Verträgen für das Alter vorsorgen können.

Da solche Altersvorsorgedepots in anderen Ländern wie den USA, Australien, Kanada, Irland und Frankreich bereits etabliert sind, hat die dwpbank gemeinsam mit dem Deutschen Aktieninstitut diese Länder analysiert und entsprechende Empfehlungen für eine erfolgreiche Einführung in Deutschland abgeleitet.

Wir sehen im Ausland, dass der Kapitalmarkt und insbesondere Aktien in der geförderten Altersvorsorge viel stärker genutzt werden als hierzulande.

Dr. Norbert Kuhn, Leiter Unternehmensfinanzierung des Deutschen Aktieninstituts

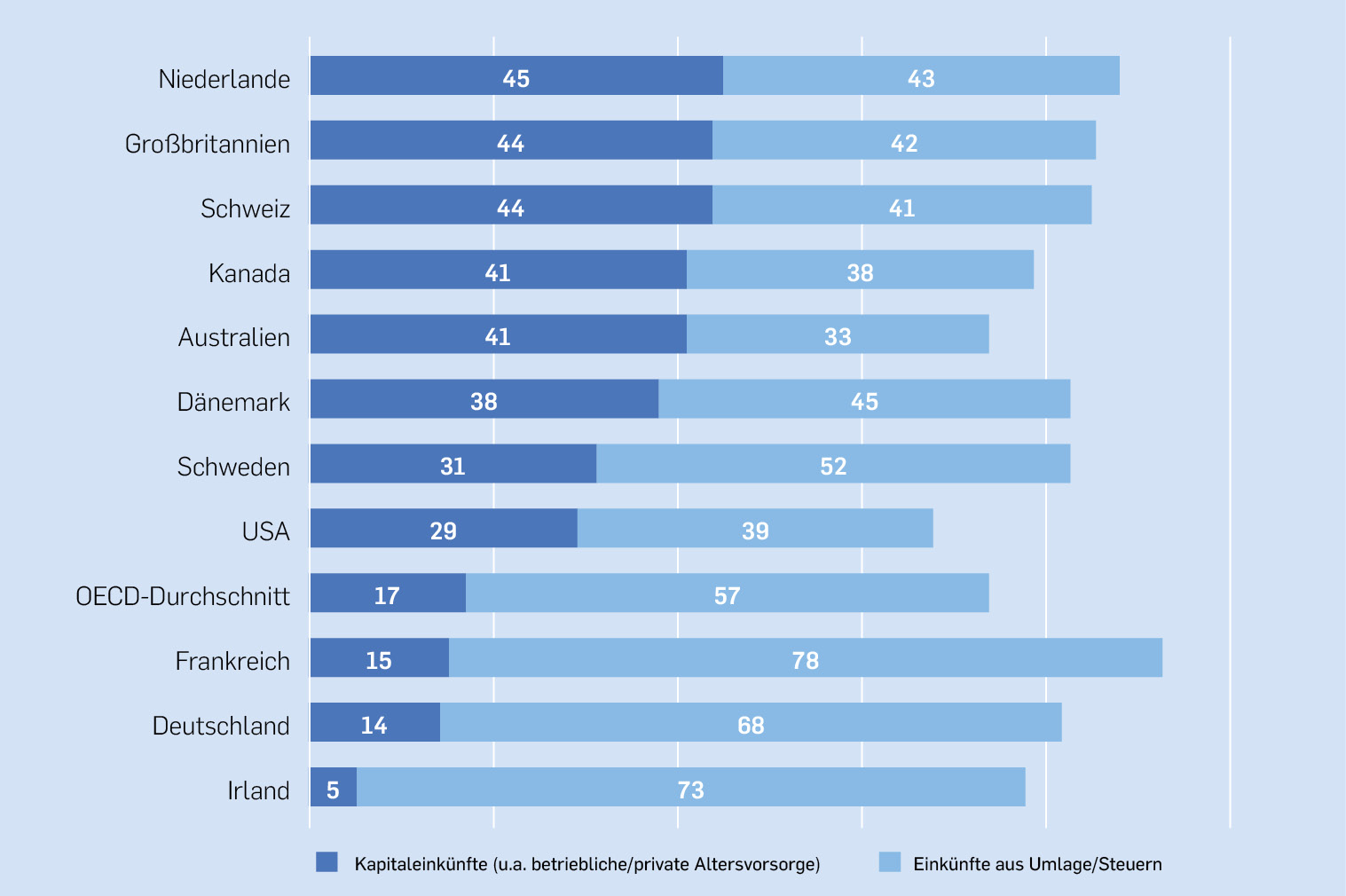

Dr. Norbert Kuhn, Leiter Unternehmensfinanzierung beim Deutschen Aktieninstitut (DAI), stellt vor allem einen erfolgsentscheidenden Unterschied fest: „Wir sehen im Ausland, dass der Kapitalmarkt und insbesondere Aktien in der geförderten Altersvorsorge viel stärker genutzt werden als hierzulande“. Und erläutert die aktuelle Problematik weiter: „In Deutschland verlassen wir uns zu sehr auf die gesetzliche Rente, die Umlage. Die Babyboomer gehen demnächst in Rente. Die Umlage wird immer schwieriger zu finanzieren sein. Derzeit schießt der Staat schon mehr als 110 Milliarden zu, um eben ein Defizit auszugleichen. Deswegen brauchen wir in Deutschland mehr Kapitalmarkt, wir brauchen mehr Aktien in der Altersvorsorge.“ In Deutschland macht die Anlage in Wertpapiere nur sieben Prozent des Bruttoinlandsprodukts aus. In Kanada sind es dagegen 163 Prozent oder in Australien 131 Prozent.

Anteil des Renteneinkommens aus Kapital- und Umlageeinkünften

Alexander Bahr plädiert zudem für einen Verzicht auf Garantien, denn: „Garantien kosten Geld. Der Verzicht eröffnet Chancen auf bessere Erträge mit sachwertorientierten Anlagen, insbesondere Aktien. Daher erscheint eine Mindestaktienquote von beispielsweise 60 Prozent sinnvoll.“ Zumal das Risiko in der Altersvorsorge bei Anlagehorizonten von 20 Jahren und mehr sehr begrenzt ist, wie das Rendite-Dreieck des Deutschen Aktieninstituts eindrücklich zeigt.

Im Ausland zeigt sich zudem eine breite Akzeptanz für dieses Modell in der Bevölkerung: In den USA macht das in den dortigen Altersvorsorgedepots angesparte Vermögen mehr als ein Drittel des gesamten US-Altersvorsorgevermögens aus. Die Aktienquote beträgt durchschnittlich 65 Prozent. In Frankreich, wo das Modell erst 2019 eingeführt wurde, nutzt schon jeder dritte Erwerbstätige den sogenannten Plan d’Épargne Retraite. Überall dort profitieren Sparerinnen und Sparer von den Renditen, die sie durch ihre Arbeit selbst erwirtschaftet haben.

Wir haben mittlerweile ein Fünftel der Bevölkerung, die in Aktien investieren, und sehen erfreulicherweise auch immer mehr junge Menschen, die sich mit der Aktie beschäftigen. Das macht natürlich Mut, dass immer mehr Leute von der Aktienanlage überzeugt sind.

Dr. Norbert Kuhn, Leiter Unternehmensfinanzierung des Deutschen Aktieninstituts

Fehlende Aktienkultur als Hürde?

Doch könnte der Erfolg in Deutschland an der wenig entwickelten Aktienkultur und Finanzkompetenz scheitern? Hier sind sich beide Experten einig: Nein. Laut Dr. Kuhn machen die Aktionärszahlen in Deutschland Mut. Inzwischen hat fast jeder Fünfte in Aktien investiert, insbesondere die jüngere Generation beschäftigt sich immer mehr mit dieser Anlageform.

Auch das Wertpapiersparen erfreut sich wachsender Akzeptanz, wie Alexander Bahr bestätigt: „Bei der dwpbank verzeichnen wir seit Jahren eine positive Entwicklung bei der Anzahl der Wertpapiersparpläne. Von unseren knapp 50 Millionen Wertpapiertransaktionen im Jahr 2023 entfiel gut ein Viertel auf Sparpläne. Das liegt unter anderem daran, dass Wertpapiersparen einfach ist und risikobegrenzende wie flexible Aspekte bietet. Es lohnt sich bereits bei kleinen Beträgen ab 25 Euro. Damit ist es für breite Bevölkerungsschichten ideal. Der Wandel ist da, aber er ist noch sehr zaghaft. Und wenn wir an die Altersvorsorge denken, zu zaghaft.“

Weitere zentrale Elemente, damit die Bürgerinnen und Bürger bestmöglich von diesem Modell profitieren können: Attraktivere steuerliche Förderung, Flexibilität in der Auszahlungsphase ohne Pflicht zur Verrentung und ein einfacher Zugang zu einer breiten Palette an Finanzprodukten für Laien und Fachkundige. Letzteres, so Alexander Bahr, könne nur realisiert werden, wenn der Gesetzgeber möglichst wenig Detailregulierung einfordert. Dies fördere den Wettbewerb und führe letztlich zu angemessenen Kosten.

- Bessere Erträge: Verzicht auf Beitrags- und Zinsgarantien und Mindestaktienquote von 60 Prozent

- Breites Angebot an Finanzinstrumenten: Unbürokratischer Marktzugang für Anbieter für mehr Wettbewerb und geringere Kosten

- Einfacher Zugang für breite Bevölkerungsschichten: Angebot leicht verständlicher Standardprodukten, auch individuelle Produktauswahl möglich

- Attraktivere Förderung: Erhöhung der steuerlichen Absetzbarkeit auf mindestens 6.000 Euro

- Rendite in der Auszahlungsphase: Keine Verpflichtung zu einer Verrentung und Wahl zwischen Auszahlungsplan, Leibrente oder Einmalauszahlung

Alexander Kuhn bringt es am Ende des Gesprächs auf den Punkt: „Es ist alles vorhanden: Produkte, Regulatorik, kompetente Beratung und die notwendige Infrastruktur. Jetzt gilt es, einfach zu machen.“ Kuhn betont die Dringlichkeit einer raschen Umsetzung: „Wir diskutieren schon lange über die Schwächen des Umlageverfahrens und wie man dies über den Kapitalmarkt ausgleichen kann. Es wurde viel auf die lange Bank geschoben. Jetzt muss man handeln. Sonst ist es wirklich zu spät.“

Es ist alles vorhanden: Produkte, Regulatorik, kompetente Beratung und die notwendige Infrastruktur. Jetzt gilt es, einfach zu machen.

Alexander Bahr, Regulatorik-Experte im Vorstandsstab der dwpbank

Ob das Bundesfinanzministerium die Empfehlungen in einem Gesetzesentwurf berücksichtigen wird, ist derzeit noch offen. Der Blick ins Ausland zeigt, wie es gelingt, der eigenverantwortlichen Vorsorge mit einem effizienten Konzept wieder einen höheren Stellenwert zu geben. Es liegt nun an der Politik, den Weg für ein deutsches Altersvorsorgedepot zu ebnen.